سرانجام تسهیلات بانکی

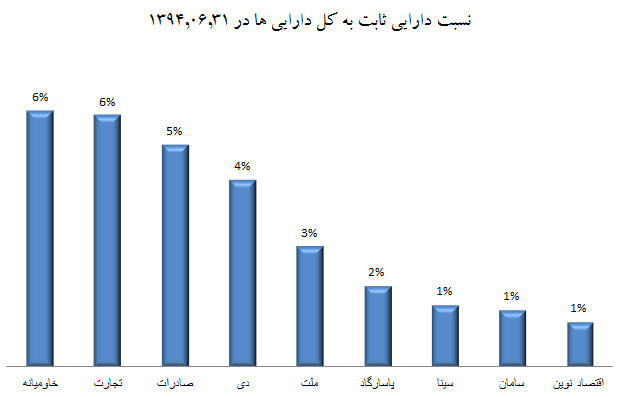

صنعت بانکداری نه تنها در اقتصاد ایران بلکه در اقتصاد جهان صنعت بسیار بااهمیتی است. بر این اساس تمرکز و نگاه دولت بر این صنعت سنگینی میکند و هراز چند گاهی شاهد اخبار مختلف در خصوص فعالیت بانکها و موسسات اعتباری هستیم. یکی از این اخبار کاهش سود سپردههای بانکهاست که اتفاقا اکثر فعالین بازار سرمایه از آن استقبال میکنند. اما اگر این اتفاق در این برهه از زمان رخ دهد چقدر میتواند به تضعیف بانکها بیانجامد؟ نگاهی به عملکرد ناصحیح بانکها در زمینه تسهیلات دهی - البته نباید از نقش دولت در تسهیلات تکلیفی بانکهاچشم پوشاند - و سرمایهگذاری در داراییهای ثابت نشان میدهد بخش عظیمی از داراییهای صنعت بانکداری بلوک شده است و بازدهی ندارد. عدم جذابیت این صنعت برای سرمایهگذاری تهدیدی جدی برای جذب سپرده و ادامه حرکت بانکها - حتی بانکهای زامبی- محسوب میشود.

بانک زامبی (Zombie Bank) به بانک یا موسسه مالی اطلاق میشود که خالص دارایی آن منفی باشد. هرچند که این دسته از بانک ها از نظر ترازنامه ورشکسته محسوب میشوند، اما با وجود پشتیبانی مالی دولتی به فعالیت خود ادامه میدهند. ترازنامه بانکهای زامبی بطور معمول حاوی نسبت بالایی از دارایی های سمی یا داراییهایی با بازده بسیار پایین هستند که درآمد حاصل از آنها غیرقابل پیشبینی است. دولتها و بانکهای مرکزی معمولا برای جلوگیری از ضربه خوردن به سیستم مالی و بانکی کشور برای این دسته از بانکها پشتیبانی مالی فراهم کرده تا بتوانند بعد از مدتی به حالت سوددهی رسیده و عملا احیا شوند. گفته میشود برخی بانکهای کشورمان در این وضعیت قرار دارند یا در شرف زامبی شدن هستند، اما شناسایی دقیق این دسته از بانکها با استناد به صورتهای مالی غیرشفاف فعلی ممکن نیست.

يكي از موارد تبدیل داراییهای بانکها به داراییهای سمی، پيدايش مطالبات معوق است؛ اين موضوع علاوه بر كاهش سودآوري بانكها، موجب كندي چرخش نقدينگي در اقتصاد، عدم اختصاص به موقع اعتبارات به درخواستهاي مولد حوزه صنعت، معدن، تجارت و كشاورزي و در نهايت ركود اقتصادي ميگردد. ذکر این نکته ضروری است که اطلاعات منتشر شده از سوی بانکها به شدت غیرشفاف و در برخی مواقع بزک شده است. بر این اساس، اطلاعات استخراج شده از صورتهای مالی بانکها اگرچه شمایی کلی از وضعیت را منعکس میکند اما به همان میزان غیرشفاف بودن، مبهم است.

جدول ذیل جمع تسهیلات مشکوکالوصول، معوق و سررسید گذشته (تسهیلات غیر جاری) در ششماهه نخست سال را نشان میدهد که با انتهای سال مالی 93 مقایسه شدهاند .

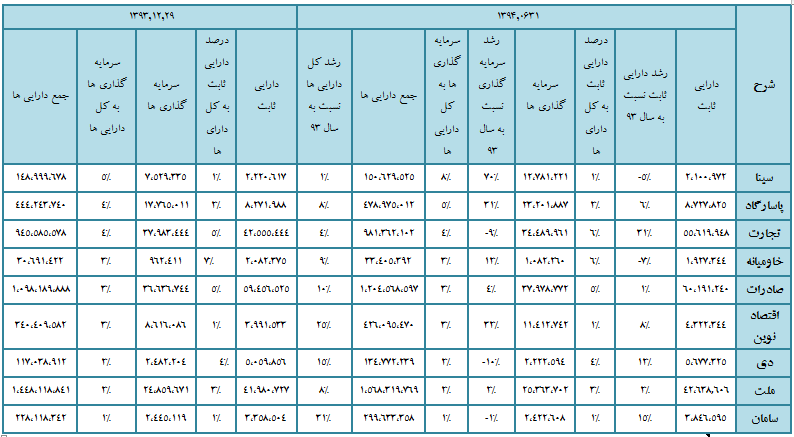

استخراج از ترازنامه بانکهای مورد بررسی

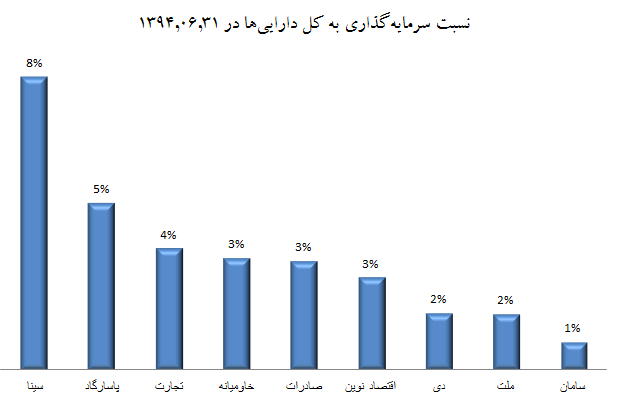

استخراج از ترازنامه بانکهای مورد بررسی

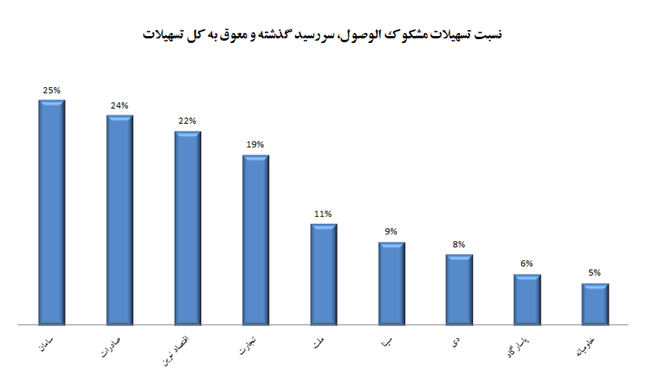

اهمیت جدول بالا از آنجایی مشخص میشود که به طور میانگین حدود 60 درصد از داراییهای بانکها را تسهیلات تشکیل میدهد. بنابراین در صورت نکول مشتریان در پرداخت وام هزینه مطالبات بانکها بالا میرود؛ به طوری که هزینه مطالبات ممکن است بسیاری از بانکها را زیانده کند. با این حال جدول بالا به تنهایی نمیتواند دید خوبی از وضعیت تسهیلات بانکها را ارایه دهد بنابراین بد نیست نگاهی به نسبت تسهیلات غیرجاری به کل تسهیلات بیاندازیم. به عبارتی این نسبت سطح سلامت بانکها در این سر فصل را بهتر نشان میدهد.

استخراج از ترازنامه بانکهای مورد بررسی

استخراج از ترازنامه بانکهای مورد بررسی

با مشاهده نمودار بالا متوجه میشویم اگرچه بانک خاورمیانه در میان 9 بانک مورد بررسی بیشترین رشد را در تسهیلات غیرجاری خود داشته ولی کمترین درصد را در نسبت "تسهیلات غیرجاری به کل تسهیلات" به خود اختصاص داده است به عبارتی داراییهای بانک خاومیانه از این نظر نسبت به دیگر بانکهای بررسی شده دارای کیفیت بیشتری هستند. شایان ذکر است طی بررسیهای انجام شده این نسبت برای 22 بانک پذیرفته شده در بورس در سال 93 به طور میانگین برابر 13 درصد بوده است.

تسهیلات پرداختی و هدف از آن

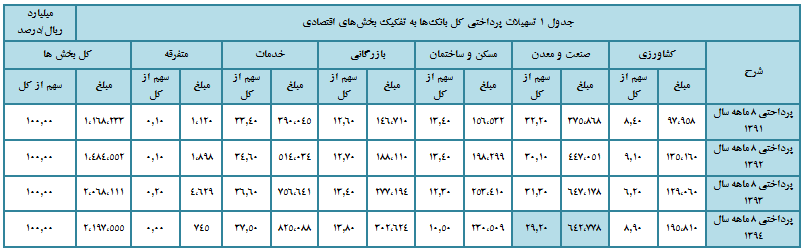

تسهیلات پرداختی بانکها طی 8 ماهه ابتدایی سال 1394 به بخشهای اقتصادی مبلغ 2197.6 هزار میلیارد ریال میباشد که در مقایسه با 8 ماهه سال گذشته مبلغ 129.5 هزار ميليارد ريال (معادل6.3 درصد) افزايش داشته است.

جدول شماره 1 بیانگر سهم بخشها از تسهیلات پرداختی بانکها است. سهم تسهیلات پرداختی بانکها به بخش صنعت و معدن طی 8 ماهه سال جاری 642.8 هزار میلیارد ریال (معادل 29.2 درصد) بوده که نسبت به 8 ماهه سال گذشته 4.4 هزار میلیارد ریال (معادل 0.7 درصد) کاهش داشته است.

استخراج از بانک مرکزی جمهوری اسلامی ایران

استخراج از بانک مرکزی جمهوری اسلامی ایران

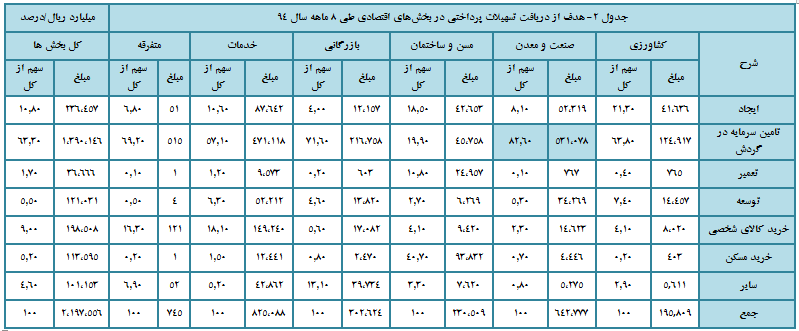

جدول شماره 2 بیانگر هدف از دریافت تسهیلات پرداختی در بخشهای اقتصادی طی 8 ماهه سال جاری میباشد. سهم تسهیلات پرداختی در قالب سرمایه در گردش در تمام بخشهای اقتصادی طی 8 ماهه سال جاری مبلغ 1390.1 هزار میلیارد ریال معادل 63.3 درصد کل تسهیلات پرداختی میباشد که در مقایسه با 8 ماهه سال گذشته مبلغ 143.8 هزار میلیارد ریال معادل 11.5 درصد افزايش داشته است.

در جدول شماره 2 مشاهده میشود که سهم تسهیلات پرداختی بابت تأمین سرمایه در گردش بخش صنعت و معدن در 8 ماهه سال جاری معادل 531.1 هزار میلیارد ریال بودهاست که حاکی از تخصیص 38.2 درصد از منابع تخصیص یافته به سرمایه درگردش تمام بخشهای اقتصادی (مبلغ 1390.1 هزار میلیارد ریال) میباشد.

ملاحظه ميشود از 642.8 هزارميليارد ريال تسهيلات پرداختي دربخش صنعت و معدن معادل 82.6 درصد آن (مبلغ 531.1 هزار ميليارد ريال) در تامين سرمايه در گردش پرداخت شده است که بيانگر توجه و اولويتدهي به تامين منابع براي اين بخش توسط بانکها در سال جاری ميباشد.

استخراج از بانک مرکزی جمهوری اسلامی ایران

استخراج از بانک مرکزی جمهوری اسلامی ایران

تهیه و تنظیم: واحد مشاوره و سرمایهگذاری کارگزاری «نهایت نگر»